(27) 99687-0473

Publicado por Ramon Vago em 23/10/2023

A tributação do pró-labore depende do regime tributário da empresa e do valor recebido pelo sócio. Mas, em geral, incidem dois tributos: o INSS e o Imposto de Renda.

A contribuição para o INSS é obrigatória para os sócios administradores e titulares de empresas individuais ou de sociedades unipessoais. Ela garante acesso aos benefícios da previdência social, como aposentadoria, auxílio-doença, licença-maternidade e pensão por morte. A alíquota do INSS a cargo do contribuinte individual é de 11% sobre o pró-labore, com teto de contribuição de R$ 7.786,02 em 2024. Empresas optantes do lucro presumido, lucro real e anexo IV do Simples Nacional devem pagar ainda 20% de INSS patronal sobre o total das remunerações pagas, sem limite de teto.

• Sendo o pró-labore de R$ 7.786,02, o INSS será de R$ 856,46 (R$ 7.786,02 x 11%).

• Sendo o pró-labore de R$ 10.000,00, o INSS ainda será de R$ 856,46 (R$ 7.786,02 x 11%).

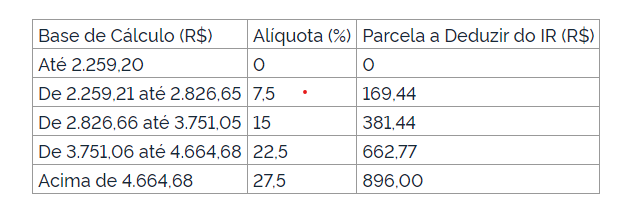

O pró-labore também está sujeito ao Imposto de Renda Retido na Fonte pela empresa e deve ser informado na Declaração do Imposto de Renda de Pessoa Física (IRPF) do sócio como rendimento tributável. A alíquota do IR varia de acordo com a tabela progressiva, que a partir de fevereiro de 2024 é a seguinte:

Contudo, a partir da publicação da MP 1.171/2023, o cálculo do IRRF pode ser feito de duas formas: 1) pela tabela progressiva do Imposto de Renda, considerando as deduções legais (Contribuição Previdenciária, Pensão Alimentícia e Dependentes); 2) considerando um desconto simplificado no valor atual de R$ 564,80, se esse desconto for mais vantajoso. Atualmente o desconto simplificado está previsto na Lei n° 14.663/2023.

Com essa mudança, os pró-labores com valores de até R$ 2.824,00 ficam isentos do imposto de renda (R$ 2.259,20 + R$ 564,80 = 2.824,00).

• Tabela progressiva:

IR = (((pró-labore – INSS) x Alíquota do IRRF) – Dedução)

IR = (((4000 – 440) x 15%) – 381,44)

IR = ((3.560 x 15%) – 381,44)

IR = (534 – 381,44)

IR = R$ 152,56

Portanto, nesse primeiro exemplo o valor líquido do pró-labore será de R$ 3.407,44 (R$ 4.000 – R$ 440,00 – R$ 152,56)

• Desconto simplificado:

IR = (((pró-labore – Desconto simplificado) x Alíquota do IRRF) – Dedução)

IR = (((4.000 – 564,80) x 15%) – 381,44)

IR = ((3.435,20 x 15%) – 381,44)

IR = (515,28 – 381,44)

IR = R$ 133,84 (ou seja, mais vantajoso)

Logo, nesse segundo exemplo o valor líquido do pró-labore será de R$ 3.426,16 (R$ 4.000 – R$ 440 – R$ 133,84).

Entenda o que é prólabore e se ele é obrigatório

Qual a diferença entre distribuição de lucros x prólabore?

Fone: (27) 99687-0473 | eMail: comercial@vagocontabilidade.com.br